Parabolic SAR (Stop and Reverse), teknik analizde kullanılan ve özellikle trend takibi ve trendin yön değiştirdiği noktaları tespit etmek için geliştirilmiş bir göstergedir. 1978 yılında J. Welles Wilder tarafından tanıtılan bu gösterge, yatırımcıların ve traderların karar vermelerine yardımcı olur. Parabolic SAR, özellikle trend takip eden stratejilerde popülerdir ve fiyat hareketlerine dayalı olarak alım-satım sinyalleri üretir.

Parabolic SAR Nedir?

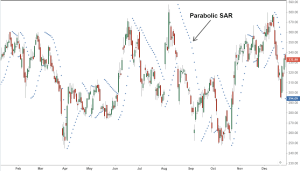

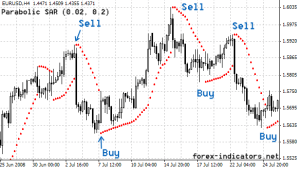

Parabolic SAR, “Stop and Reverse” (Durdur ve Tersine Çevir) anlamına gelir. Bu, göstergeyi kullanarak bir pozisyonu kapatıp ters yönde yeni bir pozisyon açma fikrini yansıtır. Parabolic SAR, fiyat grafiği üzerinde noktalar şeklinde gösterilir. Bu noktalar, trendin yönüne bağlı olarak fiyatın üstünde veya altında yer alır:

- Trend Yükseldiğinde: SAR noktaları fiyatın altında yer alır.

- Trend Düştüğünde: SAR noktaları fiyatın üstünde yer alır.

Eğer SAR noktası fiyatı keserse, bu bir trend değişiminin sinyali olabilir ve yatırımcılar pozisyonlarını tersine çevirmeyi düşünebilirler.

Parabolic SAR’ın Hesaplanması (Meraklısına)

Parabolic SAR‘ın hesaplanması biraz karmaşık olabilir, ancak temel prensipleri anlamak önemlidir. Gösterge, bir varlığın en yüksek ve en düşük fiyatlarını, bir hızlanma faktörüyle (AF – Acceleration Factor) birleştirerek hesaplanır.

Temel Formül:

- Yükselen Trend İçin:

- SAR(T+1) = SAR(T) + AF × (EP – SAR(T))

- Düşen Trend İçin:

- SAR(T+1) = SAR(T) – AF × (SAR(T) – EP)

Burada:

- SAR(T+1): Bir sonraki dönemin SAR değeri.

- SAR(T): Mevcut dönemin SAR değeri.

- AF (Hızlanma Faktörü): 0.02 ile başlar ve her yeni en yüksek veya en düşük fiyat tespit edildiğinde 0.02 artar. Maksimum değeri genellikle 0.20 olarak ayarlanır.

- EP (Ekstremum Noktası): Yükselen bir trend için en yüksek fiyat, düşen bir trend için en düşük fiyat.

Parabolic SAR İndikatörü Nasıl Kullanılır?

Parabolic SAR, yatırımcıların alım-satım kararlarını vermelerine yardımcı olmak için çeşitli şekillerde kullanılabilir:

- Trend Takibi: Parabolic SAR, bir trendin devam edip etmeyeceğini veya ne zaman tersine döneceğini anlamak için kullanılır. SAR noktaları fiyatın altında olduğunda, bu bir yükseliş trendinin göstergesi olabilir ve yatırımcılar alım yapmayı düşünebilir. Tersine, SAR noktaları fiyatın üstündeyse, bu bir düşüş trendinin işareti olabilir ve yatırımcılar satış yapmayı değerlendirebilir.

- Stop Loss Seviyelerinin Belirlenmesi: Parabolic SAR, dinamik bir stop loss seviyesi olarak kullanılabilir. SAR noktaları, fiyatın nereye kadar geri çekilebileceği konusunda bir fikir verir ve yatırımcılar pozisyonlarını bu seviyelere göre ayarlayabilirler.

- Pozisyonun Tersine Çevrilmesi: Parabolic SAR, mevcut pozisyonun kapatılıp ters yönde yeni bir pozisyon açılması gerektiğini belirlemek için kullanılabilir. Bu strateji, özellikle hızlı piyasa koşullarında faydalı olabilir.

Avantajları ve Dezavantajları

Avantajları:

- Kolay Kullanım: Parabolic SAR, grafik üzerinde kolayca görülebilir ve yorumlanabilir.

- Trend Takibi: Trendlerin yönünü ve gücünü belirlemek için etkili bir araçtır.

- Dinamik Stop Loss: Pozisyonların korunmasına yardımcı olmak için dinamik bir stop loss seviyesi sunar.

Dezavantajları:

- Yanlış Sinyaller: Düşük volatilite dönemlerinde veya yatay seyreden piyasalarda yanlış sinyaller üretebilir.

- Gecikmeli Sinyaller: Gösterge, mevcut trende göre gecikmeli sinyaller verebilir, bu da bazı fırsatların kaçırılmasına neden olabilir.

- Hızlı Piyasa Koşullarında Yanılma Payı: Hızlı fiyat hareketleri sırasında SAR, trendin tersine döndüğünü yanlış bir şekilde işaret edebilir.

Diğer İndikatörlerle Kombinasyon

Parabolic SAR’ı, yanlış sinyalleri azaltmak ve daha güvenilir alım-satım kararları vermek için diğer teknik analiz göstergeleriyle birleştirmek yaygındır. Örneğin:

- Hareketli Ortalamalar: Trendin gücünü doğrulamak için hareketli ortalamalarla birlikte kullanılabilir.

- RSI (Relative Strength Index): Trendin aşırı alım veya satım koşullarında olup olmadığını görmek için RSI ile birleştirilebilir.

- MACD (Moving Average Convergence Divergence): Parabolic SAR’ın verdiği sinyalleri doğrulamak veya desteklemek için MACD kullanılabilir.

Konu ile ilgili yorumlarınızı bize yazabilirsiniz. Ayrıca, bu tarz bilgilendirici içeriklerin devamının gelmesini isterseniz, bizleri Telegram, Youtube ve Twitter kanallarımızdan takip edebilirsiniz.