Bu yazıda Midas’ da Amerikan borsası üzerinde elde edilen kazançların vergisi nedir, gelir vergisi beyanı nasıl yapılır sorularına yanıt vermeğe çalışacağız.

Midas üzerinden Amerika borsasında alım-satım yapmış, bunun sonucunda bir kazanç yahut temettü geliri elde ettiyseniz, vergi ödenmesi gerekmektedir. Temettü vergisinin 3800 TL gibi sınırı olduğunu da hatırlatmakta fayda var. Yani temettü 3799 TL olduğu halde, her hangi bir vergi ödemesi söz konusu değildir.

Gelir Vergisine Tabi Gelirler

Bu gelirler belirli bir oran çerçevesinde vergilendirilmektedir. Oranlar ise gelirlerin boyutuna göre değişecektir. Örnek: 32,000 TL’ye kadar bir geliriniz olduğunda gelir vergisi 15%lik bir kısma tekabül edecektir. 880,000 ve daha fazlası olduğu durumda bu oran 40%a kadar çıkıyor. Detaylı bilgi aşağıdaki görselde yer almakta.

Hazır Beyan Sistemi Nedir?

Bu işlemleri hızlıca ve otomatik hesaplama ile internetten yapmak mümkün. E- devlet üzerinden hesabı beyan sistemine giriş yapabiliyorsunuz. 3C ve 3D kısımlarında gerekli yerlere beyanları gösterdikten sonra beyanname onaylanabilir. Onaylamadan sonra otomatik olarak hesaplama kısmına geçiş yapıyoruz. Vergiyi Mart ve Temmuz sonu olmak üzere iki taksitte ödeme yapabiliyoruz.

Not: Beyanname onayından sonra tamamen de vergiyi ödemek mümkün. Erken ödeme yapmanın ise herhangi bir avantajı bulunmamaktadır. Önemli olan ise gecikmemektir.

Vergi Nasıl Hesaplanacak?

Hatırlatma: En küçük miktarda kazanç elde edilmesi durumunda bile bunu beyan etmek gereklidir. Beyan edilmediği durumda denetim zamanları problemle karşılaşabilirsiniz.

Vergi hesaplamada ilk dikkat edilmesi gereken şey, hesaplamaların TL olarak gösterilmesidir. Amerikan borsalarında işlemler dolar bazında yapılmaktadır. Fakat beyan yapıldığı zaman bu Türk lirası olarak gösterilmelidir. Dolar olarak yapılan işlemler TL’ye çevrilebilir. Peki nasıl?

İlk önce Midas üzerinde ekstrelere yani Amerikan borsalarında yapılan alım-satımlara, işlemlerin boyutuna göz atmak gereklidir. Ekstrelere ulaşmak için Midas uygulamasından sağ alttaki “Profil” ikonu üzerinden “Hesap özeti” menülerine tıklamak gerek. “Ekstreler” kısmında Amerikan Doları ve Türk Lirası üzerinden ekstrelerinizi görebilirsiniz.

Alımların TL Maliyeti Nasıl Hesaplanır?

Gelir Vergisi Beyanı zamanı maliyet hesaplanırken önemli konulardan biri kullanılacak olan kur konusudur. Güncel kurumu yoksa yoksa alım-satım yapılan günün kurunu kullanmak gerekir?

Burada TCMB tarafından belirlenen kurları kullanacağız. Alım-satım yapılan günden bir gün önceki kapanış kuru – TCMB kuru maliyet hesaplarken kullanılmalıdır. Bu kur ile dolar bazında işlem miktarının çarpımı bize türk lirası bazındakı işlem maliyetinin miktarını ortaya çıkaracaktır. Bu işlemi hem alımlarda, hem de satışlarda kullanmak mümkün.

Vergi öderken hangi avantajlardan yararlanmak mümkün?

Burada dikkat edilmesi gereken faktör enflasyon endekslenmesidir. Alım yapılan aydan satış yapılan aya kadar Yurt İçi Üretici Fiyat Endeksi (Yİ-ÜFE) 10%un üzerinde arttıysa, alış maliyetini yani alırken ödenen bedeli enflasyonu endeksleyerek yukarı çekme hakkına sahip olmak mümkün. Sonuçta gelir elde edildiği için vergi ödenmesi söz konusu. Gelir elde edilmediyse, herhangi bir vergi ödenmiyor. Burada real bir gelire bakılmaktadır.

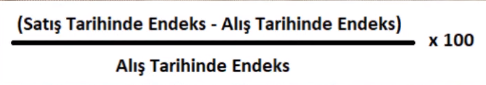

Enflasyon endeksleme nasıl yapılır? Bunun için Yİ-ÜFE tablosunu kullanmak gereklidir.

Örnek üzerinden anlatıma devam edelim. Temmuz ayında alım, Kasım ayında satış gerçekleştirdiğinizi var sayalım. İhtiyacınız olan şeyler bu iki ayın endeksleri. Hesaplama yaparken bir ay öncesine bakmak gerek.

Ardından basit bir matematiksel işlem:

Ekim ayının endeksinden Haziran ayı endeksini çıkaralım. Daha sonra farkın haziran (alış) ayının ne kadarlık oranına denk geldiğini bulmak lazım. Bir başka deyişle haziran ayında endeksin ne kadar arttığını bulmak gerek. Bunun için de farkı haziran ayı endeksine bölüp sonucu 100 ile çarpmak lazım. Bulunan sonuç bize haziran ayından ekim ayına kadar Yİ-ÜFE’nin ne kadar artmış olduğunu gösterir.

Not: Sonuç sadece 10%dan yüksek ise gelir vergisi beyanı zamanı enflasyon endeksleme yapmak mümkündür.

FIFO (First In, First Out) – İlk Giren İlk Çıkar

Yukarıda anlatılanlar işin çok daha basit hali. Fakat borsada çoğu zaman tek işlemde alım ve ya satış gerçekleştirmiyoruz. Parçalı alım ve satışlar olduğu zaman, uygulanması gereken kural FIFO’ dur.

Örnek: A hissesini iki aşamalı 5+5 lot şeklinde satın almış olalım. Satış da iki (7+3) aşamada yaptık. Hesap şöyle yapılır. İlk satılan 7 lot alınan birinci 5 lot üzerinden hesaplanıyor. Diğer 2 lot ise ikinci kısım satış aşamasında hesaba dahil oluyor. Öncelikle birinci aşamadaki 5 lotun maliyetini hesaplayarak satış miktarından çıkıp kar ve ya zararı bulun. Sonrasında ikinci aşamadaki 5 lotun 2 lotunu daha çıkarın. Artık 7 lotluk işlem gerçekleştirildi. Kalan 3 lotu da ikinci parça satışındaki 3 lotla hesaplayın.

Bu yazı konu ile alakalı düşüncelerinizi iyileştirmek içindir. Daha detaylı bilgi elde etmek için Borsa Mühendisi YouTube kanalında bulunan içerik videomuzu izleyebilirsiniz. Video içinde siz bu işlemleri daha derinlemesine öğrenecek, canlı örnekler ile konuya hakim olabileceksiniz.

Konu hakkındaki düşüncelerini bizlere yorum olarak sunabilirsiniz. Ayrıca bu tür anlık haberler için bizleri Telegram, Youtube ve Twitter kanallarımızdan takip edebilirsiniz.

Konu ile ilgili yorumlarınızı bize yazabilirsiniz. Ayrıca, bu tarz bilgilendirici içeriklerin devamının gelmesini isterseniz, bizleri Telegram, Youtube ve Twitter kanallarımızdan takip edebilirsiniz.