Binance Yarı Yıl Raporu Hakkında Bilmeniz Gerekenler

Geçtiğimiz günlerde Binance Research’ün yayımladığı 2022 yılına ait yarı yıl raporunu sizler için inceledik. Binance yarı yıl raporunda neler var piyasada neler yaşandı…

2022 yılı kripto ekosistemi için kritik bir dönem oldu, yaşanan savaş ve beraberinde gelen ekonomik çöküşler birçok piyasayı olumsuz etkiledi Sadece Global piyasalarda olan olaylar değil kripto piyasasının içinde de sancılı dönemler yaşandı.

Katman1 (L1) Protokolleri ve gelişimleri:

İlk olarak katman1 protokolleri inceleyelim L1 protokolleride piyasadaki düşüşten ciddi bir şekilde etkilendi 2022 yılında, 2021 yılına kıyasla nerdeyse her katman 1’de bulunan toplam kilitli varlık (TVL) değerinde düşüş görüldü. Ancak dikkat çeken nokta Terranın çöküşüyle beraber piyasada her ne kadar büyük bir kayıp olsada ekosisteminden çıkan varlıkların bir kısmının diğer katman 1 ekosistemleri üzerine dağıldığını görüyoruz.

DefiLlama, Binance Researc’tan alınan verilere göre Terra çöküşünden sonra diğer platformlardaki TVL artışı.

DefiLlama, Binance Researc’tan alınan verilere göre Terra çöküşünden sonra diğer platformlardaki TVL artışı.

Binance yarı yıl raporu’na göre katman 1 ler nasıl etkilenmiş ?..

Ethereum

Ethereumda son zamanlarda en çok tartışılan konu birleşme (Merge) yani POW (Proof of Work- İş Kanıtı) konsensüs protokolünden POS (Proof of Stake – Hisse kanıtı) konsensüs protokolüne geçiş hakkındaki belirsizlikti. Ethereum Merge hakkında detaylı bilgi için Ethereum Merge Yükseltmesi adlı yazımızı okuyabilirsiniz. Ropsten ve Sepolia test ağları son iki ayda başarıyla birleştirildi ve ana ağ birleştirmeden önce yalnızca bir genel test ağı birleştirmesi daha yürütülecek. Birleşme için net bir tarih verilmemiş olsada tüm veriler ağustos ayını işaret ediyor. Şu anda, Ethereum 2.0, 402.254 doğrulayıcıya sahip ve dolaşımdaki arzın yaklaşık %11 i stake edilmiş durumda.

Ethereum hakkında merak etiğiniz her şeyi burda bulabilirsiniz.

BNB Chain ve Gelişimi

BNB Zinciri indeki TVL oranı, 2021 sonunda %7,02’den Haziran 2022’nin sonunda %8,66’ya yükseldi ve zincir, Ethereum’dan sonra ikinci sırada yer aldı. Yılın en önemli gelişimi ise, geliştiricilerin BNB Zincirinden veri ve varlık taşımasına olanak tanıyacak ve ağın sınırlı işlem kaynakları üzerindeki yükü azaltacak olan (BAS) BNB zinciri uygulaması Sidechain lansmanıydı.

BNB Chain, GameFi, SocialFi ve Metaverse dahil olmak üzere büyük ölçekli uygulamaları bünyesi altına alacak ve çoklu zincire geçerek BSC’nin doğrulayıcı setini 21’den 41’e genişletmeyi planlıyorlar ayrıca Binance DEX ile birlikte açık kaynaklı BNB Beacon Chain’i duyurdu.

Binancenin 5 yıllık gelişimi’ni konu aldığımız yazımız ilginizi çekebilir.

Avalanche’ın Alt Ağlara (Subnet) Yaklaşımı

Avalanche alt ağlarla ilgili olumlu yönde bir yaklaşım benimsemeye başladı. Avalanche Foundation kısa süre önce alt ağların geliştirilmesine yardımcı olmak için 4 milyon AVAX’lık bir teşvik programı duyurdu. Bu yaklaşımla, alt ağlarını büyütmeyi ve kullanım durumlarını genişletmeyi amaçladı.Alt Ağlar( Subnet’ler), Avalanche’ın ölçeklendirme problemlerine karşı ortaya koyduğu yenilikçi bir çözüm olarak ortaya çıktı. Harmony Network’teki popüler bir P2E oyunu olan DeFi Kingdoms, çoklu evren programından ilk yararlanan proje oldu. Son zamanlarda geliştirilen Snowman++ uygulamasıyla Avalanche alt ağların sömürülebilir maksimum çıkarılabilir değerini (“MEV”) azaltmayı hedefliyor.

Fantom

Anton Nell ve Andre Cronje’nin projeden ayrılması projeyi ciddi anlamda etkiledi yaklaşık 25 dApp ve hizmet sonlandırıldı. Fantom ekibinin projelerin devam etmesini sağlama çabalarına rağmen, birçoğu sona erdi veya ağır bir şekilde etkilendi. Bu, Fantom ağına büyük bir darbe oldu. Olayların ardından TVL büyük ölçüde düştü. Fantom Vakfı, ağın ekosistemindeki projeleri desteklemek için bir fon oluşturmak için işlem ücretlerinin %10’unun kullanılmasını önerdi.

Solana

Solana’nın birden çok çekirdekten yararlanması her ne kadar iyi bir gelişim olsada yetersiz kalıyor. Ağda oluşan darboğazlar ve kesinitler Solonayı yıpratmış durumda. Solana, son on iki ayda yedi kez çevrimdışı oldu. Yıl içinde en çok rağbet gören ve Solanayı bu tıkanıklığa yönelten NFT ekosistemidir. Bu yılın başlarında, Solana NFT pazarı olan Magic Eden, OpenSea’nin günlük işlem hacmini aşarak ilk sıraya yerleşmişti.

Near Protocol

Binance yarıyıl raporunda en dikkat çeken L1, Near protocol oldu. Near Protokol, 2022’nin ilk yarısı boyunca, TVL’de 500 milyon doları aşarak önemli bir konuma yükseldi. Daha sonra yıl içindeki en yüksek değerini 4 kat aşarak kendi içinde yeni bir TVL rekoru kırdı. Bu büyümenin büyük bir kısmı, bu yılın başlarında EVM uyumlu dApp’lere izin veren Aurora’nın piyasaya sürülmesine bağlanabilir.

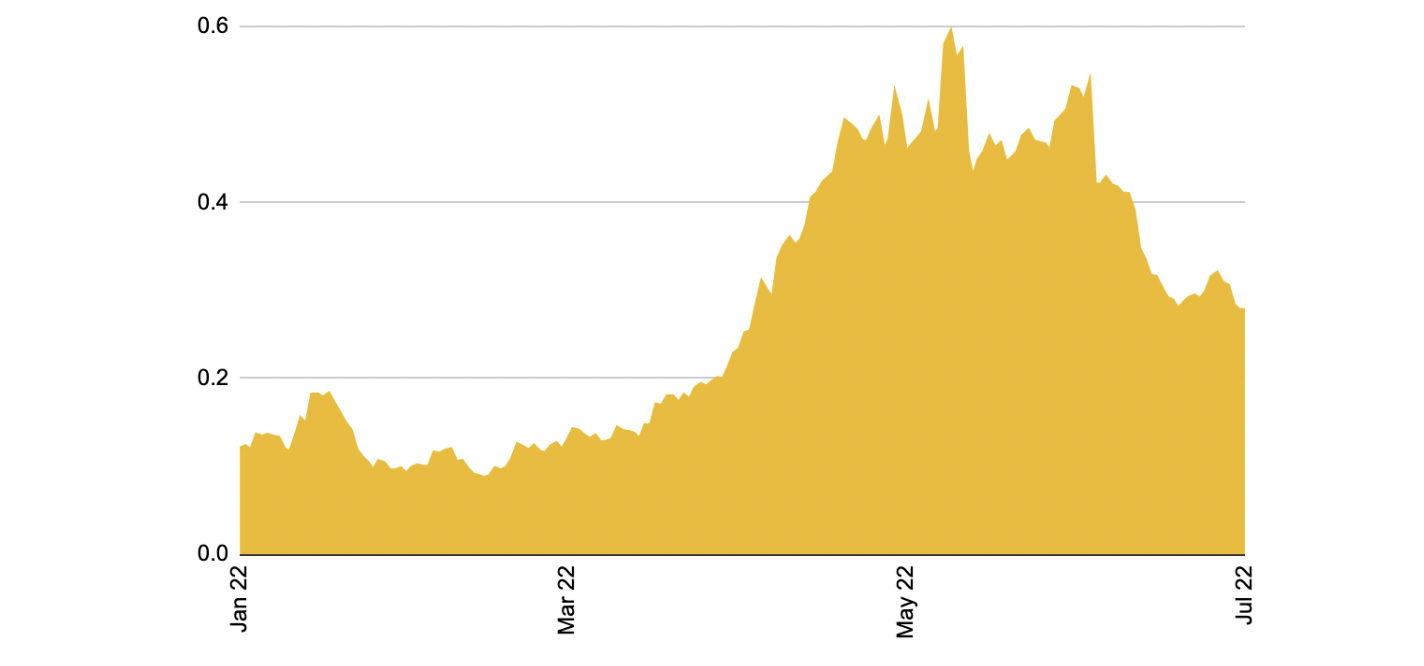

CoinMarketCap’tan alınan verilere göre Near Protocol TVL, 2022’nin ilk birkaç ayındaki yükselişi

CoinMarketCap’tan alınan verilere göre Near Protocol TVL, 2022’nin ilk birkaç ayındaki yükselişi

Terra

LUNA UST çöküşü muhtemelen 2022 için unutulmayacak ve piyasaya en çok zarar veren olay oldu. Terra üzerinde çalışan birçok proje, diğer blok zincirlerine taşındı. Astroport ve Mars Protokol gibi önemli projeler Cosmos’a ve diğerleri BNB Chain, Injective gibi ağlara dağıldı. Yerine getirilen Tera2,0 ile bir şeyleri değiştirmeyi amaçlıyor ancak görünen o ki yatırımcıların ekipe ve projeye olan güveni sarsılmış.

Sonuç

Binance yarı yıl raporuna göre projelerin birlikte çalışabilirlik üzerine daha fazla yoğunlaşması gerektiği ve tek bir ağ yerine çoklu bir ağ yapısının benimsenmesi yönünde olması gerektiğini vurgulamış. Raporda; gelecekte en iyi sonuç verecek en uygun ortamın çok zincirli bir yapı olacağı vurgulanıyor. Projelerinde bu yönergede hareket etmesi gerekiyor.

Layer 2 (Katman 2) Gelişmeleri

L1 platformlarındaki ölçeklenebilirlik zorluğu katman 2 (“L2”) ölçeklendirme çözümlerinin ortaya çıkmasına neden oldu.

L2 Ücretleri ve Artan dApp Entegrasyonu

Ethereum’daki işlem ücretleri, fiyatın düşüş eğiliminde olduğu zamanlarda bile yükselmeye devam etti. Özellikle Bored Ape Yacht Club (“BAYC”) Otherside metaverse satışında işlem başına 6.000 dolar gibi yüksek ücretlere kadar çıktı. Bununla birlikte ortalama olarak ücretler neredeyse bir yıl boyunca işlem başına 30-40dolarnın üzerinde seyretti. L2 ücretleri, şu anda L1’de ödemeyi bekleyebileceğiniz ücretlerin bir kısmıdır.

Etherscan.io verilerine göre ortalama Ethereum işlem ücretleri

Etherscan.io verilerine göre ortalama Ethereum işlem ücretleri

Vitalik Buterin’de işlem ücretlerinin yüksek olduğu konusunda hemfikir ve düşürmek için çalışmalar devam ediyor özellikle birleşmeden sonra yapılması beklenen parçalanma ile işlem ücretlerini daha düşük seviyelere getirmeyi hedefliyor.

Yılın ikinci yarısına girerken L2 dağıtımı giderek daha yaygın hale gelecek gibi görünüyor.

Arbitrum ve Optimism’in katman 2 için en önemli projelerden 2 si konumunda bulunuyor, düşük işlem ücretleri ile hem ethereumun yükünü hafifletiyor hemde ileriye dönük gelişimlere ön ayak olabilme potansiyelleri var Katman 2 çözümleri yeni bir blok zinciri geliştirmekten daha az maliyetlere sahip olması ve Optimism ve Arbitrum gibi projelerin başarılı olması, bir katman 2 furyası başlatabilir.

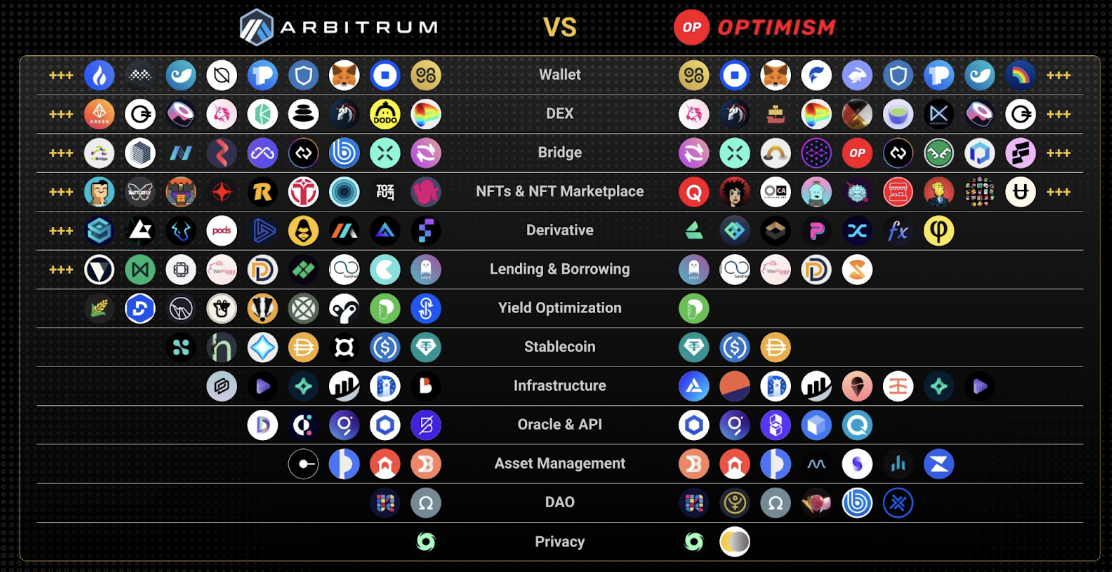

Coin98 Analytics alına verilere göre Arbitrum ve Optimisim

Coin98 Analytics alına verilere göre Arbitrum ve Optimisim

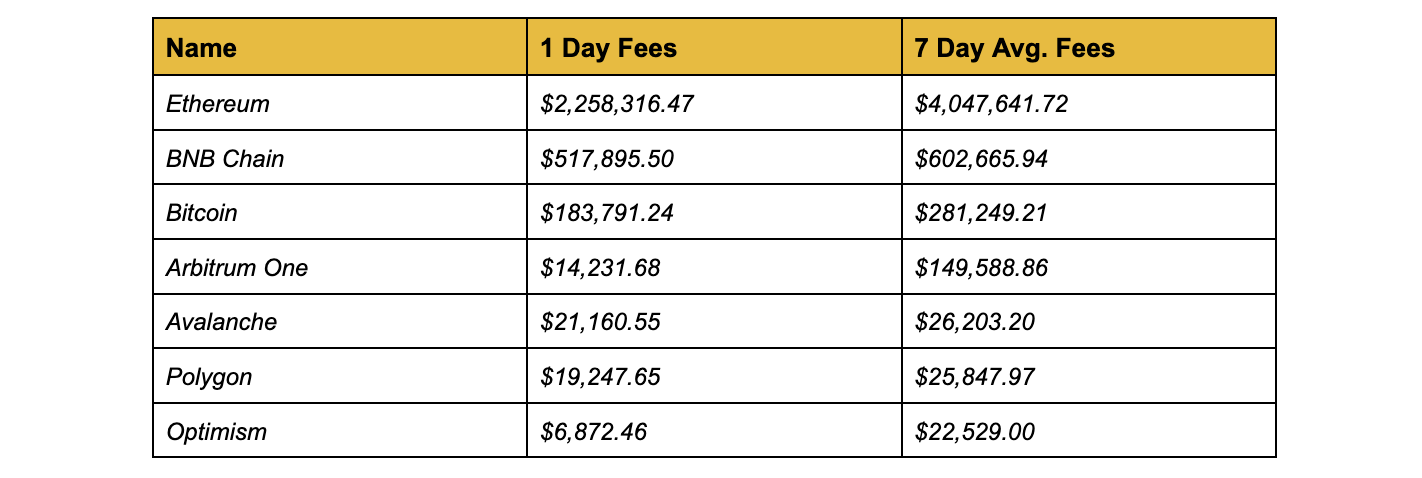

4 Temmuz 2022 verilerine baktığımızda en yüksek işlem ücreti ödemesi alan ve gelir elde eden platformlar arasında, katman 2 çözümlerini de bulunuyor.

Cryptofees.info dan alınan verilere göre en yüksek işlem ücreti kazanan L1 ve L2 sıralaması

Cryptofees.info dan alınan verilere göre en yüksek işlem ücreti kazanan L1 ve L2 sıralaması

Katman 2 çözümlerine benzer çözümler; Avalanche, BNB Chain ve Polygon tarafından öne atıldı ancak elle tutulur bir gelişimi yok. Bu çözümler daha ileriye dönük çalışmlar olarak nitelendirilebilir. Avalanche’ın Alt Ağları ve BNB Zinciri’nin BSC Uygulama Sidechain (BAS), Polygon’un Süpernetleri buna örnek verilebilir.

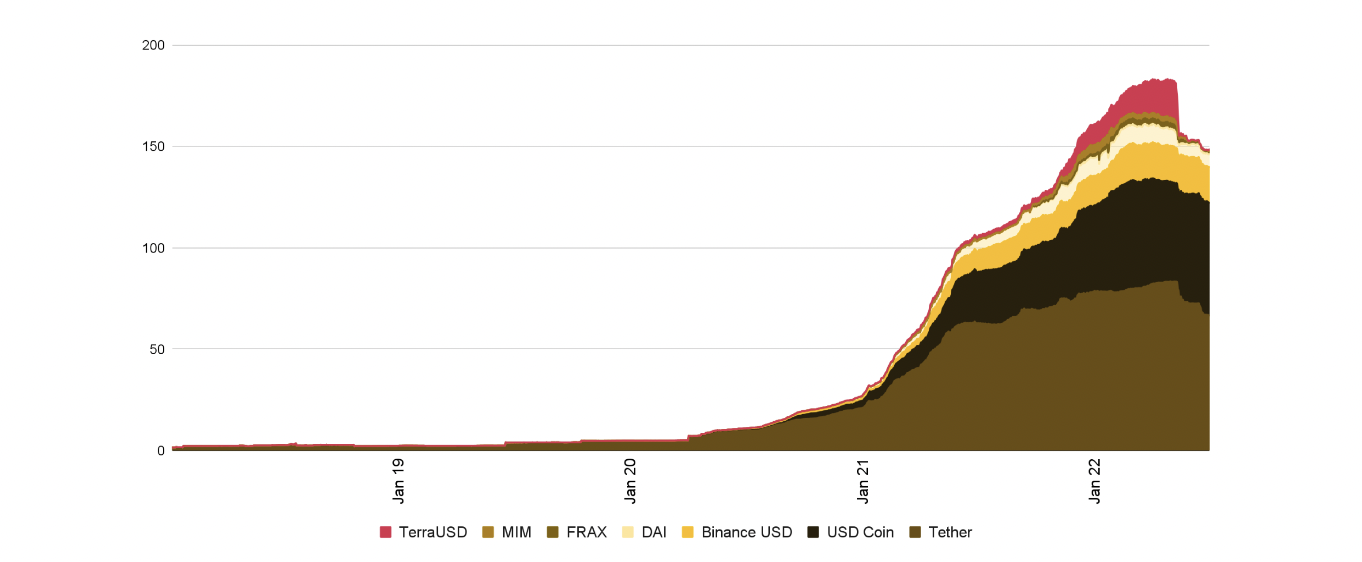

Stablecoin Gelişmeleri:

Stablecoin’ler, kripto paraların gerçek dünya ile entegrasyonu konusunda kritik bir göreve sahip. Ancak bunun kötüye kullanımını önlemek için düzenleyici kuruluşlar tarafından “müşterilerin korunması” amacıyla stablecoin’ler üzerindeki baskı devam ediyor. Son yaşanan Terra çöküşü sebebiyle bu baskılar artmaya başladı. Terra krizinde yaklaşık 40 milyar dolarlık varlık piyasadan silindi ve piyasada algoritma üzerine tasarlanan stablecoin’ler hakkında ciddi eleştiriler yapılmaya başlandı.

Stablecoin’ler üzerindeki baskı artmaya devam etse de her stablecoin’in güvensiz olduğunu söylemek de mümkün değil buna örnek olarak altın verilebilir her gün bir yerlerde altın dolandırıcılığı oluyor ancak bu demek değildir ki altın almak mantıksızdır. Tether (USDT) stablecoin piyasasında baskınlığını sürdürüken, USDC ve BUSD hemen ardından geliyor.

Şimdilik stablecoin’ler, gerçek ödemeler ve gerçek dünya uygulamaları ile kripto para piyasasını birbirine bağlamanın en kolay ve güvenilir yolu olarak görünüyor, yapılması gereken ise bir dayanağı olmayan zayıf stablecoinlerin elenmesi olacaktır.

CoinMarketCap, Binance Research ten alınan verilere göre Stablecoin Piyasa Kapitalizasyonu Ocak 2020’den bu yana %3000’in üzerinde büyüdü

DeFi

Merkeziyetsiz finans (DeFi) piyasasına baktığımızda 2020 yılında yaşanan defi çılgınlığıyla beraber Defi alanında büyük gelişmeler yaşandı. 2021 yılında ise sektöre yapılan toplam 2,1 milyar dolarlık yatırımın, 2022 yılının ilk 6 ayında aşıldığı ve tüm zamanların en yüksek seviyesine (ATH) ulaşarak 2,6 milyar dolara ulaştığını görüyoruz.

Protokol sayılarına ve toplam kilitli varlık (TVL) değerlerine bakacak olursak genel bir düşüş söz konusu.

ETH’de yüzde 34’lük azalma ve 518 protokol,

BNB’de yüzde 1’lik artış ve 427 protokol,

AVAX’ta yüzde 1,5’luk azalma ve 234 protokol,

SOL’da yüzde 1,5’luk azalma ve 73 protokol olduğunu görüyoruz.

Dove Metrics, Binance Research DeFi sektörüne yıllara göre yapılan yatırımlar

Dove Metrics, Binance Research DeFi sektörüne yıllara göre yapılan yatırımlar

Merkezi Olmayan Borsalar (DEX)

Curve

Bu yılın başlarında 25 milyar dolar civarında TVL’ye ulaşan Curve, DeFi’deki en büyük DEX olarak nitelendirilebilir. 2022 yılında Curve; Optimism, Moonbeam ve Aurora’yı sistemine entegre etti. Stablecoin adaptasyonunun da gelecekte artacağı öngörülürse, Curve’nin gelecek vadettiği söylenebilir.

Uniswap

Uniswap Son yayınlanan Uniswap v3 versiyonu ile pazar payının yüzde 57’sine sahip. Bu oran, Uniswap v2’ye ait olan tüm zamanların en yüksek seviyesinden (ATH) yalnızca yüzde 1 aşağıda. UNI tokenı 3. versiyon ile şu anda Ethereum, Polygon, Arbitrum ve Optimism üzerinde konuşlandırılıyor. Ayrıca firma geçtiğimiz zamanlarda Genie’yi kendi bünyesine katarak gelecekte doğrudan Uniswap üzerinden NFT ticareti yapılması planlanıyor. Bu hareket dikkate değer ve kullanıcıların doğrudan Uniswap web uygulamasında NFT alıp satmalarına izin verecek. Ayrıca NFT’leri geliştirici API’lerine ve widget’larına entegre edecekler ve böylece “Uniswap’ı web3’teki kullanıcılar için kapsamlı bir platform” haline getirmeyi planlıyorlar.

PancakeSwap

Başlangıçta bir Uniswap çatalı olan PancakeSwap, sıralamaları hızla yükseltti ve birçok noktada DeFi alanında lider DEX oldu. PancakeSwap, geleneksel takas ve likidite sağlama işlevlerini sunarken, diğer birçok özelliğin yanı sıra ürün çiftçiliğini genişletti. Ayrıca, yerel CAKE belirteci, yönetişim odaklı UNI belirteci ile karşılaştırıldığında çok daha fazla kullanım durumu (özelikle verim oluşturma protokollerinde) sunar.

PancakeSwap ayrıca Binance kullanıcılarının platforma mobil uygulaması aracılığıyla erişmesine olanak tanıyan Binance Mini-Program aracılığıyla başlatılan ilk DeFi projesi oldu. BAS ölçeklendirme çözümünün yakın zamanda piyasaya sürülmesi de dahil olmak üzere yönetilebilir büyümeye odaklanmasının yanı sıra büyümeye ve pazar payı almaya devam eden BNB Zinciri ile ekosistemdeki en iyi DEX olarak nitelendirilebilir.

Lending (Borç Verme) Platformları

MakerDAO

MakerDAO, DeFi genelinde orijinal ve en itibarlı projelerden biridir ve genellikle TVL olarak tüm alandaki en büyük projelerden biridir. MakerDAO’nun şimdiye kadarki gelişimi, projenin yönetişimi ve faydasını yeniden yapılandırmaya yönelik büyük bir teklif olarak kabul edilebilir bunun yanı sıra gerçek dünyadaki varlıklarını genişlemesi yoluyla daha fazla kullanım senaryosu oluşturmaya odaklandı. Burada Mastercard’ın blockchain izlenebilirlik çözümü Provenance’ı kullandı. Arbitrum ve Optimism’de yapılan dağıtımın ardından projenin ilk zk toplama ölçeklendirme çözümü StarkNet’te devreye alındı.

Aave

Aave, etkin bir şekilde algoritmik bir para piyasası olarak işlev gören merkezi olmayan bir borç verme protokolüdür Son versiyon olan Versiyon 3 ile zincirler arası işlemlerin gerçekleştiği portallar açıldı ve birçok optimizasyon gerçekleşti. Versiyon 3 şu anda 6 blok zinciri üzerinde çalışıyor. Aave ayrıca Lens Protocol’ün de lansmanını yaptı. Lens Protocol’ün amacı Web3 temelli sosyal medyayı güçlendirmek ve kullanıcılara kendi ekosistemlerini kurabilmeleri için destek olmak.

Compound

TVL’de yaklaşık 2,8 milyardolar ile merkezi olmayan bir borç verme protokolüdür. Compound‘un mekaniği, Aave’ye benzer, çünkü kullanıcılar, varlık arzına bağlı oranlarla platformda ödünç alabilir ve borç verebilir. Ancak Aave’nin aksine flash loan’ları desteklemiyor ve yalnızca Ethereum ağı üzerinde çalışıyor. Compound’un bir EVM çalışması yapmak ve Optimism, Avalanche ve Polygon entegrasyonlarını gerçekleştirmeyi amaçlıyor.

Tron

Tron ekosisteminde, birincil borç verme protokolleri JustLend ile yüksek verimli algoritmik stabilcoinleri USDD’nin piyasaya sürülmesinin ardından kullanıcılarda ve TVL’de artışlar gördü. BNB Zinciri tarafında, Venüs, Coinbase Cüzdanı dahil olmak üzere cüzdan entegrasyonları etrafında dönen son duyurularla birlikte, TVL’nin ilk 10’daki yerini koruyor.

Solana

Solend, 230 milyon dolarlık TVL ile listede başı çekiyor. Protokolün başlangıçta bir balina cüzdanının kontrolünü ele geçirmek için oy kullanma iddası ve ardından kısa bir süre sonra rotayı tersine çevirme konusunda biraz dikkat çekmesiyle çıkan son haberler ortalığı biraz karıştırdı.

Liquid Staking

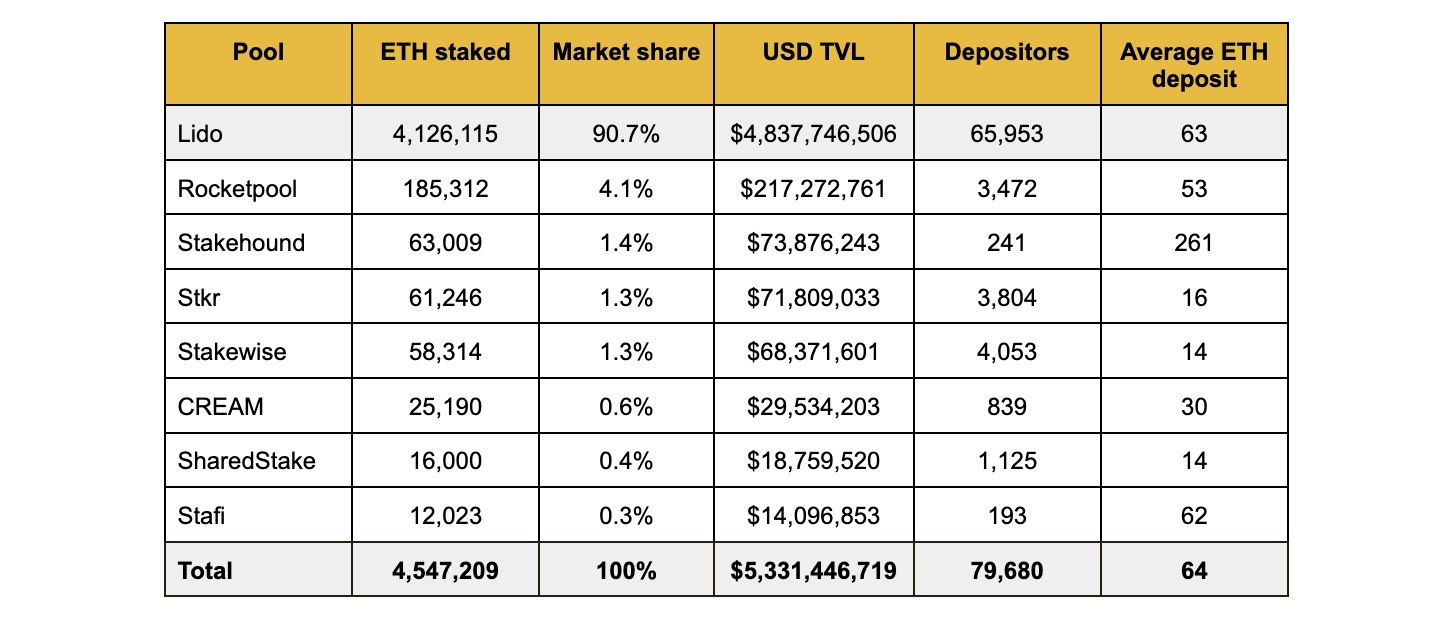

Dune Analytics verilerine göre Liquid staking platformları ve piyasadaki sıralamaları.

Dune Analytics verilerine göre Liquid staking platformları ve piyasadaki sıralamaları.

DeFi ortamına giderek daha popüler hale gelen liquid staking, kullanıcıların varlıkları kilitlemek veya staking altyapısını sürdürmek zorunda kalmadan tokenlerini stake etmelerine olanak tanır. Garafiklede göründüğü gibi. Lido, Beacon Chain’deki tüm hisseli Ether’in %33’üne sahip olarak sektörde pazar lideridir. Kullanıcılar Lido’da diledikleri miktarda Ether’i stake edebilir ve karşılığında STETH alabilir, bu daha sonra ödünç verme, teminat ve diğer DeFi aktiviteleri için kullanılabilir.

Türev Piyasası

Türev piyasaları DeFi ekosisteminde diğer sektörlere nazaran henüz zayıf bir konumda yer alıyor. Diğer projelerde orneğin DEXlerde 24 milyarlık varlık bulunurken Türev işlem protokolleri üzerinde 2 milyar dolarlık bir varlık tutuluyor. Türev piyasalarda dYdX, TVL’de yaklaşık 680 milyon dolarlık varlık ile lider konumda yer alıyor. dydx Yılın ilk yarısında yeni iOS ve Android uygulamasının başarılı bir şekilde piyasaya sürdü, daha sonra dYdX v4’ün Cosmos ekosisteminde bağımsız bir zincir olarak geliştirileceğini duyurdu

Yield Platformları:

Yearn Finance

Yearn FInance, kullanıcılara en iyi getirileri sağlamaya yardımcı olmak için Aave, Curve ve Compound gibi diğer DeFi protokollerinden gelen teklifleri bir araya getiren lider bir getiri optimize edicidir. Sektörün lider optimizasyon platformu olan Yearn Finance halihazırda Fantom ve Arbitrum’da konuşlandırıldı ve önümüzdeki aylarda çok zincirli bir geleceği daha fazla benimsemeye çalışacak.

Convex Finance

Convex Finance Curve havuzlarına likidite sağlayanlar için CRV artışını en üst düzeye çıkarmayı hedeflemiş bir getiri optimize edicidir. Mayıs 2021’deki lansmanından bu yana Convex, inanılmaz bir büyüme kaydetti ve şu anda TVL’de 3 milyar dolarnın üzerinde bir gelirle en iyi 10 DeFi uygulaması arasında yer alıyor. Toplam kilitli varlık (TVL) tutarı 3 milyar dolar civarında ve Convex Finance en büyük 10 DeFi uygulamasından biri olarak bilinir.

NFT’ler ve Gelişimleri

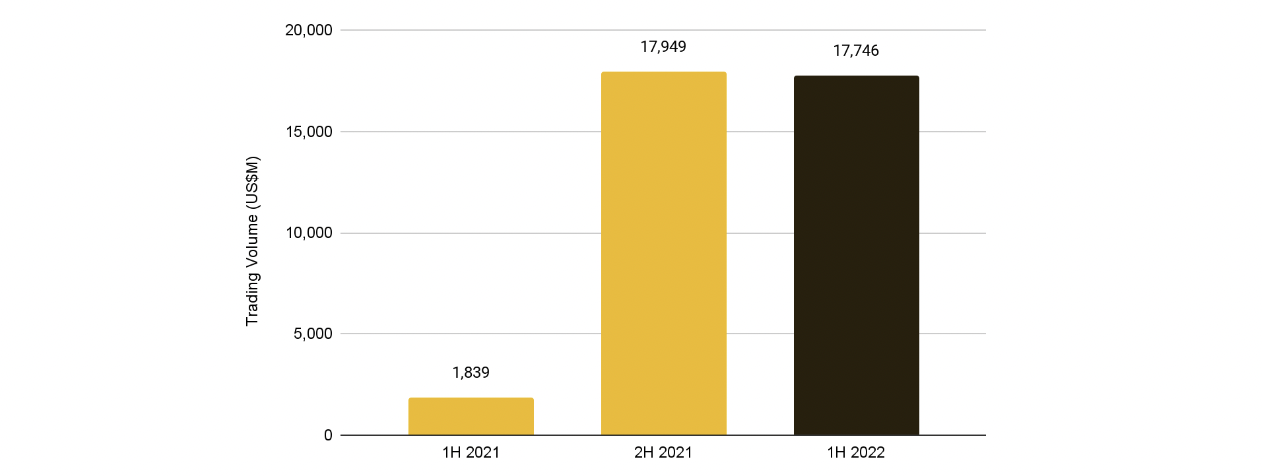

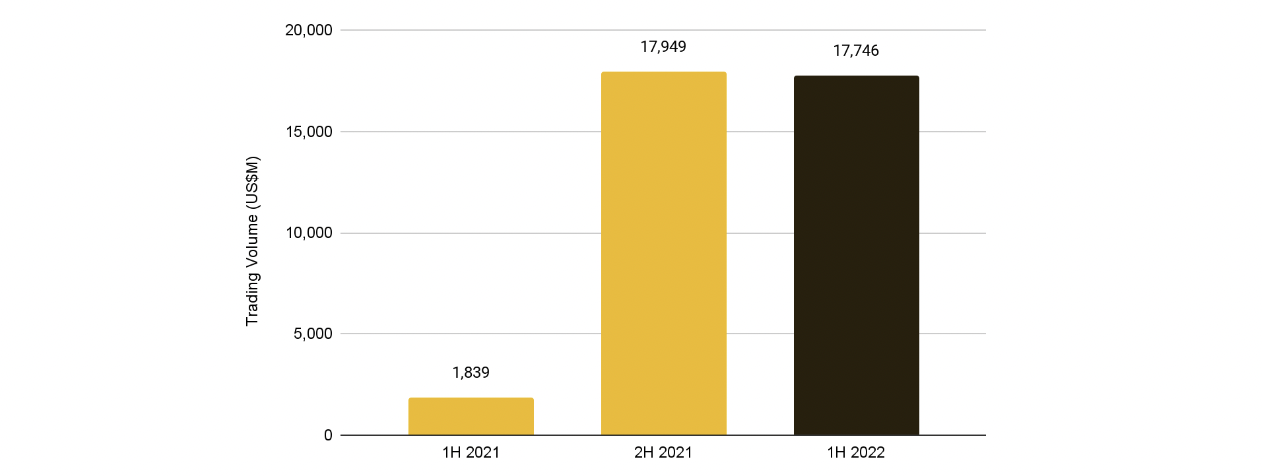

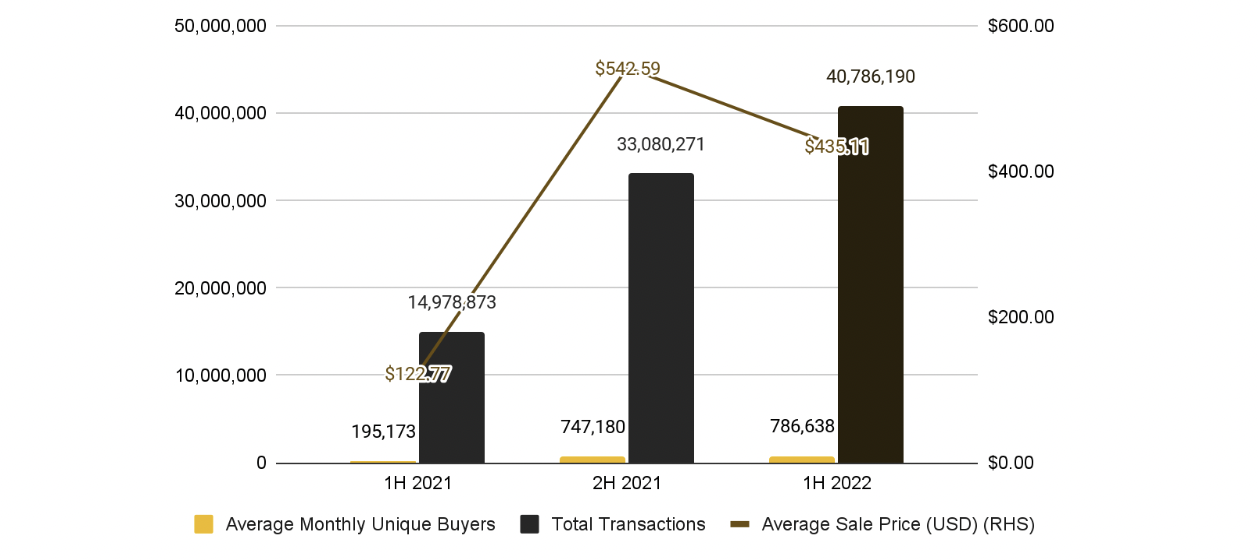

NFT’ler dijital mülkiyeti gerçek anlamda mümkün kılarak Web 2.0’ın Web 3.0’a evrimini destekledi. 2022 yılının ilk yarısında NFT satışları 17,7 milyar dolarlık bir hacime ulaştı. Ticaret hacminin büyük kısmı önden yüklendi ve çoğu satış Ocak ve mayıs ayları arasında kaydedildi. Haziran ayındaki işlem hacmi, Ocak-Mayıs arasındaki aylık ortalama 3,4 milyar dolar işlem hacmine kıyasla %80’in üzerinde keskin bir düşüşle yaklaşık 678 milyon dolar olmuştur.

CryptoSlam, Binance Research alınan veriler göre Yıllara Göre NFT işlem hacimleri

CryptoSlam, Binance Research alınan veriler göre Yıllara Göre NFT işlem hacimleri

Ancak bu gidişat böyle devam etmedi, Haziran 2022 itibarıyla NFT piyasaları güç kaybetti. Ocak ile mayıs ayları ortalaması olan 3,4 milyar dolarlık hacim, haziran ayında yüzde 80 düştü.

CryptoSlam, Binance Research’ten alınan verilere göre 2022 yılında aylık olarak NFT işlem hacimleri

CryptoSlam, Binance Research’ten alınan verilere göre 2022 yılında aylık olarak NFT işlem hacimleri

İşlem hacimlerindeki düşüşün asıl sebebi işlem sayısındaki azalma değil. Aksine işlem sayısında büyüme devam ederken, ayı piyasasında düşen kripto para fiyatları NFT fiyatlarında da azalmaya neden oldu.

CryptoSlam, Binance Research tan alınan verilere göre NFT ortalama satış fiyatları

Önemli Satın Almalar ve Kaynak Yaratmalar

Ocak 2022: OpenSea, açıklanmayan bir meblağ karşılığında DeFi Cüzdan Firması Dharma Labs’ı satın aldı.

Mart 2022: NFT ölçeklendirme platformu Immutable, Singapur devlet yatırım fonu Temasek liderliğindeki bir C Serisi turunda 2,5 milyar dolar değerlemeyle 200 milyon dolar topladı.

Mart 2022: Yuga Labs, açıklanmayan bir meblağ karşılığında Larva Labs’tan CryptoPunks ve Meebits’i satın aldı.

Mart 2022: Yuga Labs, Andreessen Horowitz’den 4 milyar dolar değerleme ile 450 milyondolar tutarında bir tur topladı.

Nisan 2022: Kriket için bir NFT platformu olan Rario, Dream Capital liderliğindeki 120 milyon dolar tutarındaki A Serisi bir tur topladı.

Nisan 2022: OpenSea, açıklanmayan bir meblağ karşılığında NFT pazar yeri toplayıcı Gem’i satın aldı.

Haziran 2022: Immutable, web3 oyunları ve NFT odaklı şirketler oluşturan projeleri finanse etmek için 500 milyon dolar tutarında fon başlattı.

Haziran 2022: Magic Eden, 1,6 milyar dolar değerinde 130 milyondolar topladı

Haziran 2022: Uniswap, NFT pazar yeri toplayıcısı Genie’yi açıklanmayan bir bedel karşılığında satın aldı.

Haziran 2022: eBay, açıklanmayan bir meblağ karşılığında bir NFT pazarı olan KnownOrigin’i satın aldı.

Haziran 2022: 1confirmation, 100 milyon dolar tutarında bir NFT fonu başlattı.

NFT pazarlarının Kapışması

OpenSea, ticaret hacmi bakımından lider NFT pazarı olmaya devam ediyor ve yaklaşık %50 pazar payına sahip. OpenSea Rakip olarak Magiceden LookRare, X2Y2 gibi NFT pazarlarıda büyük gelişmeler kaydetti

LookRare

2022’nin ilk yarısında, OpenSea’ye güçlü bir rakip olarak ortaya çıkan LookRare NFT platformunun lansmanı geçtiğimiz aylarda yapıldı. LookRare ekibi, platformun benimsenmesini teşvik etmek için $LOOKS jetonlarını Airdrop şeklinde kullanıcılarına dağıtı. İlk ticaret hacmi OpenSea’yı bile geçti, ancak çok adil bir yükseliş olmadığı kanısına varıldı. Baktığımız zaman %29 luk Pazar payını elde etiği o zamanlarda tutunamayıp %5 lik bir Pazar payının altına geriledi.

X2Y2

Zorlu bir pazar ortamına rağmen, X2Y2 pazar payını artırdı ve şu anda hacim olarak ikinci en büyük NFT pazarı konumunda bulunuyor. Pazardan bağımsız olan Genie ve Gem gibi NFT toplama platformlarının artan kullanımı X2Y2’nin performansına hatrı sayılır derecede katkıda bulundu. X2Y2 nin en önemli avantajı ise şlem ücretlerinin yüzde 0,5 olması ve kullanıcıların emisyon ödülleri kazanabilmesi.

Magic Eden

Magic Eden, Solananın en önde gelen NFT pazarıdır. OpenSea, Nisan ayında Solana NFT’lerini platformuna entegre etmesine rağmen, Magic Eden hala Solana NFT’lerin ticaret hacminin baskın bir payına yaklaşık %95’ine hakim ve solona tarafında işlerin böyle yürüyeceği öngörülüyor.

NFT Toplayıcıları ve gelişimleri

NFT toplayıcıları (aggregator) platformları; birden çok NFT pazarından veri çekebilen ve NFT alışverişini bu platformlar üzerinde yapabildikleri panel tarzındaki projelerdir. Bu hem zaman hemde NFT yi ucuzdan almalarını sağladıkları için maddi bir yarar sağlıyor. En uygun örnek olarak Gem ve Genie verilebilir 511 bin ETH’lik bir işlem hacmine ulaştılar NFT aggregator’ların NFT pazar payları 2021 yılının sonunda yüzde 1 gibi bir oranda iken şu anda bu oran yüzde 5’e yükselmiş durumda.

Gamefi

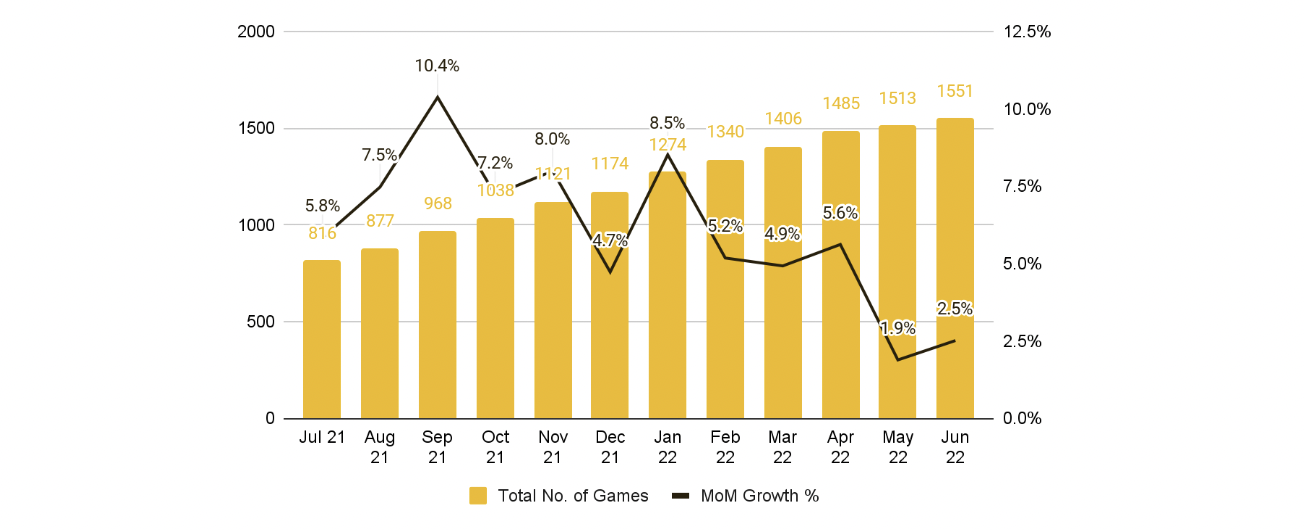

GameFi, “Oyun” ve “Finans” kelimelerinin birleşimidir ve hem oyun hem de finansal teşvik unsurlarını içerir. GameFi, doğrudan parasal teşviklerin ötesinde, oyuncuların zamanlarının büyük bir bölümünü adadığı sanal dünyalarda dijital varlık sahipliği ve bu varlıkları farklı sanal dünyalara getirerek birlikte çalışabilirlik potansiyeli sunar. Gamefi sektörü Haziran 2022 itibariyle 1.551 oyuna ulaştı.

Footprint Analytics (@KikiSmith), Binance Research alınan verilere göre oyun sayısı düşen bir ivmeyle artmaya devam ediyor.

Ethereum blok zincirinin GameFi pazarındaki payı; 2021 yılında yüzde 50 civarında iken Haziran 2022 itibarıyla yüzde 35’e düştü. BNB, Ethereum’un şimdilik en büyük rakibi olarak GameFi ekosisteminde ikinci sırada yer alıyor.

Footprint Analytics (@KikiSmith), Binance Research verileririne göre Ethereum blok zincirinin GameFi pazarındaki payı; 2021 yılında yüzde 50 civarında iken Haziran 2022 itibarıyla yüzde 35’e düştü. BNB, Ethereum’un şimdilik en büyük rakibi olarak GameFi ekosisteminde ikinci sırada yer alıyor. BNB pazar payı Haziran 2022 itibariyle yaklaşık %31 pazar payına sahiptir ve GameFi projelerinin sayısına göre en büyük ikinci ekosistemdir

GameFi’deki toplam sermaye yatırımları 2022’nin ilk yarısında 4,1 milyar doları aştı ve Epic Games’in 2 milyar dolarlık bir sermaye ayırdı

Andreessen Horowitz, mayıs ayında 600 milyon dolar tutarında oyun odaklı bir fon başlattı

Immutable, haziran ayında Web3 oyunlarına odaklanan 500 milyon dolar tutarında bir girişim fonu başlattı.

Binance yarı yıl raporunda play to earn ve move to earn projeleri özelikle Stepn daki gelişime değinilmiş ve Binance researchin bu yönde atılımları olacağınada değinilmiş. Ayrıca Game Developer Conference’ın yayımladığı 2022 raporuna göre; 2700’den fazla oyun geliştiricisisin katıldığı ankete göre katılımcıların yalnızca yüzde 28’i kripto paralar ile ilgili. Aynı katılımcı kitlesinin yine yalnızca yüzde 29’u, NFT’ler ile ilgileniyor.

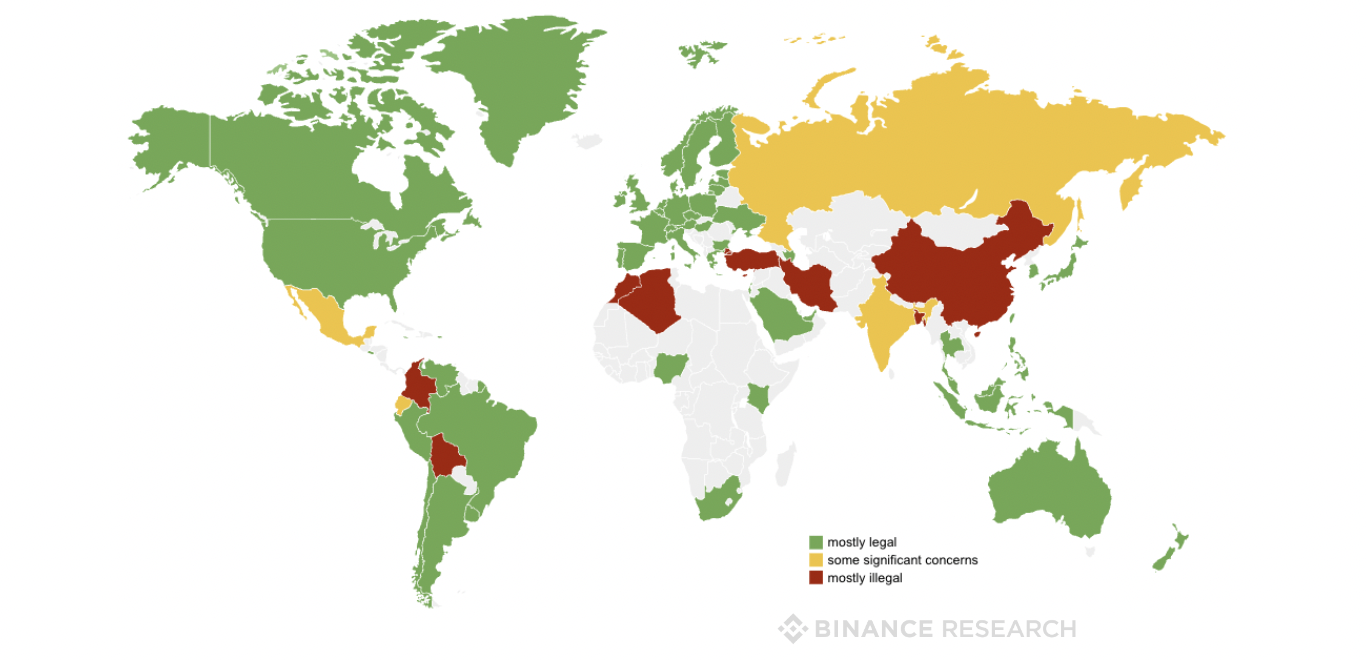

Ülkelerin kripto para piyasasına yaklaşımları

Amerika Birleşik Devletleri

Amerika Birleşik Devletleri, kripto para birimlerinin kalıcı olduğu gerçeğine yavaş yavaş ısınıyor. Kripto para borsalarına bir düzenlemenin getirilmesi gerektiği söyleniyor. Devlet düzenlemeler konusunda istekli ve sektörün önünü açmak için olumlu bir yaklaşım içerisinde. Daha önceden anlattığımız gibi kripto ekosistemini kimse reddetmiyor sadece gelecek regülasyonlarla daha sağlam bir zemine oturtulması gerekiyor

MiCA (Regulation on Markets in Crypto Assets); kripto para borsaları gibi servis sağlayıcılarının ve kripto varlıkların Avrupa Birliği sınırları içerisinde regüle edilmesini hedefliyor.

TFR (Transfer of Funds Regulation); ödeme sistemlerinin para aklama uygulamalarına karşı korunması için sistem geliştirme çalışmaları içerisinde.

İngiltere

İngeltere hükümeti ilk başlarda kripto paralara karşı sert bir tavır sergilemişti. Ardından onlarda arştırmaya girdi ve yeni bir hedef ile kripto paraların merkezi haline gelmeyi hedeflediler. Kripto para ekosisteminde iş yapmak isteyen girişimciler, ülkede lisans almak zorundalar.

Dubai

Dubai genel anlamda kripto projelerinin daha rahat gelişmesi için çok iyi bir merkez oldu bu yüzden çoğu proje burada doğuyor. Kripto varlıklar ve türevleri için , girişimcilere yasal bir zemin hazırlanarak kripto alanındaki gelişmelere ön ayak nitelindiğinde bir konum oldu

Binace Reserach tarfından paylaşılan Yarıyıl raporunda önemli gördüğümüz tüm gelişmeleri sizler için anlatık. Keyifli okumalar dileriz.

Konu ile ilgili yorumlarınızı bize yazabilirsiniz. Ayrıca, bu tarz bilgilendirici içeriklerin devamının gelmesini isterseniz, bizleri Telegram, Youtube ve Twitter kanallarımızdan takip edebilirsiniz.